Die gesetzliche Rente ist die wichtigste Säule der Alterssicherung in Deutschland. Doch der demografische Wandel stellt das über 130 Jahre alte System vor enorme Herausforderungen. Laut Berechnung des Statistischen Bundesamts werden bis zum Jahr 2041 immer mehr ältere Menschen in Deutschland leben - dafür weniger Kinder und deutlich weniger Menschen im Alter von 18 bis 65 Jahren. Für das Rentensystem heißt das, dass immer weniger Beitragszahler immer mehr Rentner finanzieren müssen.

Wie kann die Rente zukunftsfest gestaltet werden? Welche Themen muss die Bundesregierung anpacken? An welchen Stellschrauben muss man drehen, um das Rentensystem zu stabilisieren? Antworten auf die drängendsten Fragen gibt Rentenexperte Dr. Hans Fehr, Professor für Finanzwissenschaft an der Universität Würzburg.

1. Müssen wir bald höhere Rentenbeiträge bezahlen?

"Mit den Babyboomern gehen demnächst die geburtenstärksten Jahrgänge in Rente", sagt Prof. Hans Fehr. Das wirke sich auch auf das Rentensystem aus: "Immer mehr Rentnerinnen und Rentner müssen dann von immer weniger Beitragszahlern finanziert werden." Bis 2026 liege der Beitragssatz, den zur Hälfte Arbeitgeber und Arbeitnehmer bezahlen, noch stabil bei 18,6 Prozent. Nach den Plänen der Bundesregierung soll er 2027 auf 19,3 Prozent steigen und bis 2030 auf 20,2 Prozent.

Das werde wohl nicht ausreichen, prognostiziert Fehr. Da die Einnahmen durch die Beitragszahler die Ausgaben der Rentenkasse schon lange nicht mehr abdecken können, finanziere der Bund die Rentenkasse schon jetzt durch Steuereinnahmen mit, erläutert der Finanzexperte. Seit dem Jahr 2020 fließen jährlich über 100 Milliarden Euro Steuergelder in die Rentenkasse. "Die Bundesregierung wird die Beiträge kontinuierlich erhöhen müssen", sagt Fehr.

2. Müssen wir in Zukunft länger arbeiten?

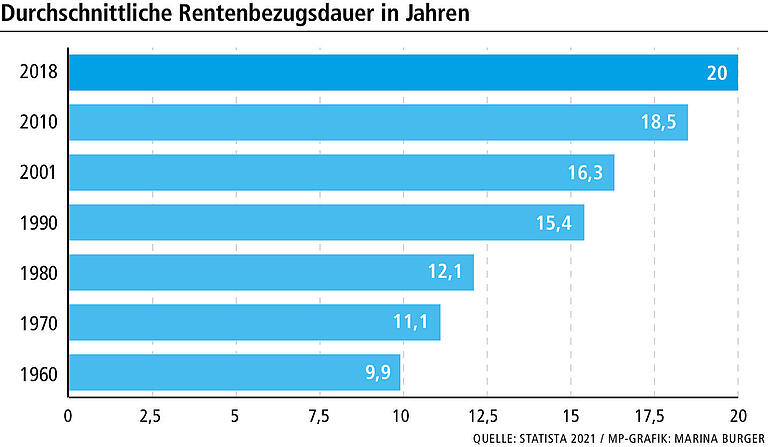

Die Lebenserwartung der Menschen in Deutschland steigt. Seit den 1960er Jahren nahm sie bereits um rund zehn Jahre zu. "Rentnerinnen und Rentner beziehen daher auch deutlich länger Rente", sagt Fehr. Zwar hätte der Bundestag bereits 2007 beschlossen, das Eintrittsalter schrittweise auf 67 Jahre anzuheben. Doch damit die Rente finanzierbar bleibt, brauche es nach 2030 weitere schrittweise Anhebungen, so Fehr: "Da werden wir nicht darum herum kommen. Wir müssen der Überalterung der Gesellschaft ins Gesicht sehen."

Eine Rente mit 70, wie sie viele Experten fordern, lehnt Fehr aber ab. Gerade hart arbeitende Menschen in schlecht bezahlten Berufen würden kaum bis 70 oder sogar länger in diesen Berufen arbeiten können. "Wir brauchen einen flexibleren Rentenzugang", sagt der Finanzwissenschaftler. Sinnvoller sei es, eine Art Automatismus einzuführen: Steige die Lebenserwartung, sollte dies parallel zu einer anteiligen Erhöhung des Eintrittsalters führen. Die durchschnittliche Lebenserwartung erhöhe sich derzeit alle zehn Jahre um ein Jahr, sagt Fehr. Damit ergäbe sich zum Beispiel für 2046 ein Renteneintrittsalter von 68. Im Jahr 2061 würde die entsprechende Grenze dann auf 69 Jahre steigen.

3. Müssen wir in Zukunft mehr privat für den Ruhestand vorsorgen?

Die gesetzliche Rente allein wird im Alter kaum den bisherigen Lebensstandard sichern können – das ist auch den jungen Menschen bewusst, wie eine aktuelle Umfrage der Gesellschaft für Konsumforschung (GfK) unter 18- bis 32-Jährigen im Auftrag der Generali Deutschland zeigt. Demnach machen sich 65 Prozent der Befragten Sorgen, als Rentner später arm zu sein. Für mehr als zwei Drittel steht fest, dass die gesetzliche Rente für ihr Leben im Alter nicht ausreichen wird.

"Viele Leute sorgen schon jetzt privat vor. Auch Wohnungseigentum ist eine Vorsorge fürs Alter", sagt Fehr. Bisher sei das generelle Ziel der Rente gewesen, den Lebensstandard annähernd zu sichern, den man sich während des Berufslebens erarbeitet hat. Dies sei aufgrund der massiven Veränderungen und Probleme kaum mehr möglich und werde ohne ausreichende private Vorsorge kaum erreicht. "In vielen nordischen Ländern gibt es staatliche Fonds, die in der Vergangenheit sehr gut gelaufen sind", sagt Fehr. Deutschland sei spät dran, doch die geplante Aktienrente sei der erste Schritt in die richtige Richtung, so der Finanzwissenschaftler.

4. Muss die junge Generation mehr für die Rente bezahlen?

"Alle seriösen Vorausberechnungen gehen davon aus, dass der Beitragssatz in der gesetzlichen Rentenversicherung ansteigen wird", sagt Fehr. Vermutlich um vier bis fünf Prozentpunkte bis zum Jahr 2045, sagt der Rentenexperte: "Die heute jungen Menschen würden dann tatsächlich einen etwas größeren Anteil ihres Einkommens als Rentenversicherungsbeitrag zahlen müssen."

Aber die junge Generation könne nicht als "Verlierer" der Rentenpolitik gesehen werden. Trotz aller Kritik am deutschen Rentensystem verdeutlicht Fehr auch die Vorteile des Umlagesystems. Weil die laufenden Rentenzahlungen überwiegend durch Rentenbeiträge der aktuell erwerbstätigen Menschen finanziert werden, sei das Rentensystem unabhängig vom Finanzmarkt. Damit werde es auch nicht von Schwankungen des Zins- und Renditeniveaus beeinflusst.

5. Müssen in Zukunft auch Selbständige in die gesetzliche Rentenversicherung einzahlen?

Um das System zu stabilisieren, wird immer wieder diskutiert, auch Selbstständige in die gesetzliche Rentenversicherung mit einzubeziehen. "Die meisten Selbständigen wie Ärzte, Architekten oder Apotheker haben ihre eigenen Vorsorgesysteme", erklärt der Finanzexperte. Daher stoße dieser Reformvorschlag auf wenig Gegenliebe bei den Erwerbstätigen, die bisher von der gesetzlichen Rentenversicherung befreit oder versicherungsfrei sind.

"Ich würde für eine Versicherungspflicht für Selbstständige in der gesetzlichen Rentenversicherung plädieren, welche nicht in einem eigenen Versorgungssystem organisiert sind", sagt Fehr.

6. Kann Einwanderung unserem Rentensystem helfen?

"Wir bräuchten eine immens hohe Zahl an Einwanderern, um auf diesem Weg das Rentensystem zu stabilisieren", sagt Fehr. Laut Statistischem Landesamt hat derzeit der Krieg in der Ukraine einen spürbaren Einfluss auf das Bevölkerungswachstum im Freistaat. So kamen etwa 132.000 Menschen 2022 aus der Ukraine nach Bayern. 11.000 von ihnen sind dem Landesamt zufolge bereits in festen Beschäftigungsverhältnissen. Auch für 2023 wird ein weiterer Zuzug erwartet.

Doch Fehr rechnet damit, dass die meisten Ukrainerinnen und Ukrainer nach Ende des Krieges wieder in ihre Heimat zurückkehren. Um dem demografischen Wandel entgegenzuwirken, bräuchte Deutschland laut Institut für Arbeitsmarkt- und Berufsforschung (IAB) eine "Nettozuwanderung" von 400.000 bis 500.000 Personen. Nicht einmalig, sondern jährlich, so Fehr. "Mit Einwanderung allein kann man das Rentenproblem allenfalls etwas abmildern."

Dann ist jeder arbeitende Mensch seines Glückes Schmied, der eine kann mit 60, der andere erst mit 75 seine Rente genießen.

1. Es müssen nur deshalb so hohe Steuermittel bezuschusst werden, weil aus der Rentenkasse auch versicherungsfremde Leistungen finanziert werden.

2. Eine Rentenpflichtversicherung für alle mit einer deutlichen Erhöhung der Beitragsbemessungsgrenze aber gleichzeitiger Auszahlungsobergrenze würde das Problem merklich reduzieren.

3. Die Altersgrenze zum Renteneintritt ist weniger entscheidend als die tatsächlichen Beitragsjahre. Dies wird oft vergessen.